Verschuldungsgrad, Kapitalstrukturregeln und Finanzierungsgrundsätze

Die Finanzierungspolitik deutscher Unternehmen kann historisch betrachtet durch einen kontinuierlichen Prozess der Substitution von Eigen- durch Fremdkapital gekennzeichnet werden. Im Rahmen dieser steigenden Verschuldung wird der teurere, aber flexible Faktor Eigenkapital durch den billigeren, aber unflexiblen Faktor Fremdkapital partiell ersetzt.

Der Verschuldungsgrad, der sich als Verhältnis von Fremdkapital zu Eigenkapital ergibt, ist – wie sich in den Monatsberichten der Deutschen Bundesbank zeigt – bei deutschen Unternehmen in den letzten 30 Jahren von zwei auf über vier gestiegen.

Im Folgenden sollen die ökonomischen Ursachen dieser langjährigen Entwicklung aus finanzwirtschaftlicher Sicht dargelegt werden. Insbesondere wird der Frage nach der Existenz eines optimalen Verschuldungsgrades und eines finanzwirtschaftlich optimalen Gesamtrisikos nachgegangen.

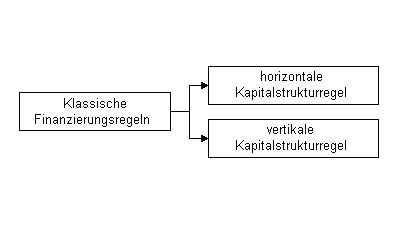

Klassische Finanzierungsregeln

Im Rahmen der in der Betriebswirtschaftslehre vorliegenden klassischen Finanzierungsregeln ist zwischen der horizontalen und vertikalen Kapitalstrukturregel zu unterscheiden.

Die horizontale Kapitalstrukturregel fordert eine Kongruenz der Fristigkeit der Kapitalüberlassung mit der Bindungsdauer der Vermögensteile, so dass das Anlagevermögen mit Eigenkapital sowie gegebenenfalls mit langfristigem Fremdkapital und das Umlaufvermögen mit kurzfristigem Fremdkapital zu finanzieren ist. Die vertikale Kapitalstrukturregel verlangt eine Entsprechung des Beteiligungskapitals mit dem Gläubigerkapital und somit einen Verschuldungsgrad von eins. Diese Bilanzstrukturnormen sollen primär die Liquidität des Unternehmens sicherstellen und orientieren sich insofern an den Interessen der Gläubiger im Hinblick auf die Sicherung der Zins- und Tilgungszahlungen.

Es ist darauf hinzuweisen, dass eine stringente Einhaltung dieser Finanzierungsregeln aus Liquiditätssicht im Normalfall nicht notwendig und im Krisenfall oftmals nicht hinreichend ist, da zwischen den bilanziellen Kategorien Vermögen und Kapital, auf die sich die Regeln beziehen, und den finanziellen, die Liquidität bestimmenden Kategorien Einnahmen und Ausgaben nur eine sehr mittelbare Beziehung besteht. Insofern können die bilanziellen Kategorien den Finanzstatus einer Unternehmung nur unzureichend widerspiegeln, da zwischen Vermögen/Kapital einerseits und Einnahmen/Ausgaben andererseits folgende Unterschiede bestehen:

- Es besteht keine Übereinstimmung in der Höhe, da durch das Imparitätsprinzip im Rahmen der handelsrechtlichen Bewertungsvorschriften die künftigen Einnahmen systematisch unterschätzt sowie die Ausgaben überschätzt werden. Insofern lässt das Gläubigerschutzprinzip der Handelsbilanz die Liquidität ungünstiger erscheinen, als dies tatsächlich der Fall ist.

- Es besteht grundsätzlich keine Übereinstimmung in der zeitlichen Verteilung der beiden Kategorien, da die von den Kapitalstrukturregeln unterstellte Wiedergeldwerdung durch den Umsatzprozess im Krisenfall nicht eintritt. Gerade in Krisenfällen erweisen sich vermeintlich kurzfristig gebundene Teile des Umlaufvermögens zum Teil als unverkäuflich, während isolierte Teile des Anlagevermögens unter Umständen als relativ kurzfristig verfügbare Liquiditätsreserve zur Verfügung stehen können.

- Im Rahmen der Kategorien Vermögen/Kapital ist keine Vollständigkeit in der Erfassung künftiger Zahlungsströme gegeben, da bei den Einnahmen nur die Zahlungen aus dem Umsatzprozess, nicht aber die aus der Beteiligungs- und Kreditfinanzierung und bei den Ausgaben nur die Kapitalrückzahlungen, nicht aber die Geldmittel für die betrieblichen Anschlussprozesse berücksichtigt werden.

Zur Sicherung einer ausreichenden Liquidität kommt es somit nur sekundär auf die formale Bilanzstruktur und primär auf die interne Kapital- und Vermögensstruktur an. Dabei steht weniger die Regelfristigkeit der Kapitalüberlassung bzw. Regelbindungsdauer der Vermögensteile im Vordergrund, sondern die Prolongationsmöglichkeit der einzelnen Kapitalpositionen sowie die isolierte, die Durchführung des Leistungsprozesses nicht gefährdende Veräußerbarkeit der Vermögensteile.